珠三角是前置仓的核心角力场,这里的传统商超最怕遇到小象超市。有当地知名商超负责人直言:“小象一开店,我们线上到家业务直接退回到三年前水平。”区域里的朴朴超市虽在广深有竞争力,但受资金限制只布局了两座城;

而小象已经渗透东莞、惠州等五城,前置仓数量遥遥领先,成了传统商超迈不过的坎。不过这种跨城仓网的高效落地,并非仅靠规模扩张就能实现,还需要系统支撑运营细节——

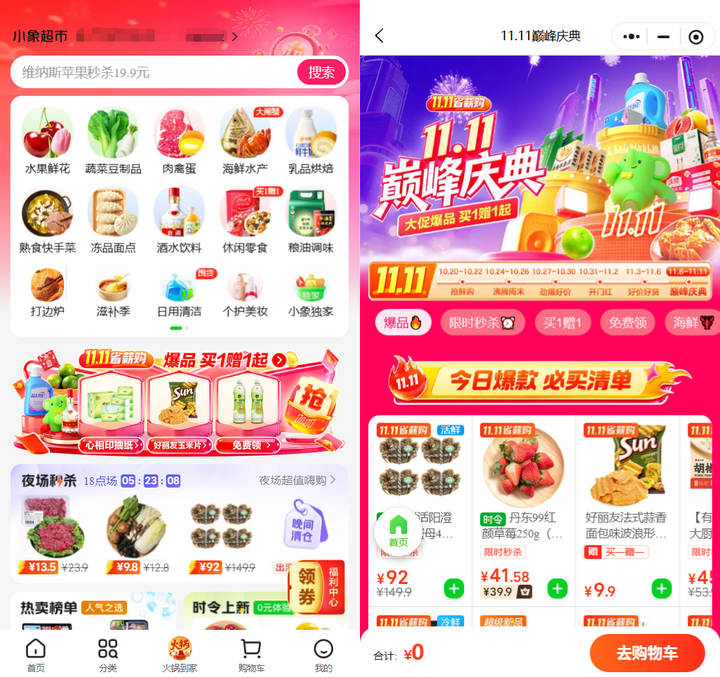

像广州赤焰信息(微信ID:chiyanmary)社区团购系统,其区域仓网规划模块能结合城市消费数据优化选点,多城市库存联动功能可避免重复备货,刚好适配小象这类多城渗透的运营需求,也能帮区域玩家更科学地规划仓点,减少盲目布局的成本浪费。

传统商超在价格上“打不过”小象,核心是成本差距。有珠三角商超从业者透露,自家店仓和小象仓只隔600米,却完全没有价格话语权——秘密藏在小象的四大成本红利里:一是租金省,500平米的非临街仓库,月租能控制在5万以内,只相当于传统商超门店的1/4;

二是流量省,靠着美团的生态,基本不用花营销钱,而传统商超想拉新还得靠美团闪购;三是用工省,“少量自有员工+第三方劳务”的模式,把人力成本压得很低;四是投入省,设备和开业成本比传统门店少太多。

成本优势直接转化成了市场成绩:小象单仓日均订单一般超1500单,头部仓能突破3000单;日均销售额最少10万,优质仓能超20万,只要达到2500单就能不亏。

再加上38-68元的免配送门槛,很容易促成下单。反观传统商超,颓势藏不住。头部企业永辉2025年前三季度线上营收77.8亿元,比2023年同期的122亿元少了一大截。

和华南不同,华东是“三强争霸”的局面,三家定位分得很清:盒马瞄准高端用户,叮咚买菜抓中端客群,小象聚焦对价格敏感的消费者。

区域差异也明显:上海市场里,叮咚的单量是小象的2.5-3倍;南京则是盒马说了算。小象只能“见缝插针”布点,想在巨头之间找到突围机会。

传统商超想做线上转型,大多碰了壁。有社区生鲜超市负责人说,因为线上发券等运营能力比不过线上企业,亏得厉害,甚至出现过“消费者花十几元买走90元商品”的情况;而且线上企业有大数据优势,传统商超连学都不知道从哪下手。

就连大卖场龙头大润发,前置仓尝试也不顺利。它的800平米大型前置仓虽在上海、合肥等六地开了店,但模式没跑通,核心卡了三个问题:

没有爆品引流(不像叮咚的蔬菜、小象的水饮有优势)、单量不够(得翻倍才能盈利)、成本太高(生鲜损耗和运营成本压得喘不过气)。现在华东下沉市场的机会窗口越来越小,后来者想突围更难了。

盒马对前置仓的态度来了个180度转变:下沉市场开新城市,会优先或同步开前置仓;南京这类高线城市,计划年底前布局30个前置仓,快速增加网点。背后的战略很明确:从集团层面看,阿里需要靠前置仓补“一日三餐”的高频场景,接住百亿级投入带来的订单流量,而前置仓“投入少、布点快、履约好”的特点刚好匹配;

从布局看,盒马在搭“鲜生大店+NB硬折扣店+前置仓”的1+N矩阵,想全方位覆盖城市市场。这三种业态各有分工:大店主打“美好生活”,但社区覆盖不够;NB店性价比高,但租金贵;前置仓租金低、配送快,能和NB店互补——核心是解决盒马的老问题:店仓合一模式的履约上限。

当大店线上订单到3500单/天,或占比超60%,就会出现配送延迟,前置仓刚好能补这个缺口。但扩张也带了新争议:前置仓和大店都做“到家业务”,以后线下大店还有必要吗?

盒马还得在“追流量”和“求盈利”之间找平衡——比如徐州盒马大店,9成订单来自线下,能赚钱,但对阿里的流量战略没多大用;要是聚焦线上流量,虽符合集团需求,却难盈利,而且用户数据和阿里平台的协同价值还没挖出来。

社区团购运营里,你觉得用户留存、选品策略、价格管控这三项,哪个更难做好呢?快把文章发到朋友圈,加工作人员【chiyanmary】查看《社区团购运营宝典》寻找答案。欢迎在评论区留言,分享你的看法,还有机会参与运营经验交流群,结识更多行业伙伴!